英伟达能拦住李厂长吗?

“最佳销售”黄仁勋终于看到了冰山消融的可能:就在昨天,美国总统特朗普通过其社交媒体宣布,经历了与中方的沟通协调,美国将允许芯片巨头英伟达向中国的经过批准的客户出口其先进的AI芯片H200。

特朗普在文章中提到,这一举措将为美国带来就业和制造业的强劲增强,并指出中方将为此支付25%的额外费用。

从今年4月14日起,英伟达的AI芯片遭受实质性禁运,禁止对华销售。虽然7月份英伟达宣布获得了出口许可,但直到现在仍未实际向中国客户交付H20芯片。

产品难以进入中国市场,显然是英伟达的损失,但对于国产替代产品来说,这段时间却是难得的发展窗口。寒武纪股价呈现出疯狂的涨幅,摩尔线程火热上市,就连老牌大厂百度,也传出了有可能将昆仑芯拆分上市的消息。

H200可能解禁,是否意味着“国产替代”们的窗口关闭呢?

至少二级市场并不这样认为。

“国产平替”中最先上市的摩尔线程,其股价不仅没有预期中的大幅下跌,反而在开盘后呈现小幅低开后快速翻红的走势,收盘628.31元/股,当日涨幅达5.73%,总市值直逼3000亿元,第二天继续上涨,收盘价达到735元,涨幅16.98%。显然,市场对此并不抱担忧,反而将其视为利好。

同样是国产平替阵营中,最近比较火的百度AI芯片公司昆仑芯,因为其并非上市企业,所以无法直接观察英伟达解禁H200对其的影响。然而,从长期角度来看,国产替代战略的存在,以及本土芯片厂商的独特优势,李厂长再造一个“寒武纪”,也许真不是一个无法实现的梦想,而H200也很难成为这条路上的阻碍。

无内容,请提供需要润色段落的文本。

英伟达CEO黄仁勋曾在10月公开表达,美国实施严格的出口管制之前,英伟达的高端AI芯片在中国市场占据主导地位,市场份额超过95%。从A100到H100,这些芯片是中国各大互联网公司、科研机构训练大模型的核心引擎。

然而,英伟达在华市场份额的骤降,从95%急速滑落到接近0%,达到了前所未有的低点。2025年第三季度,英伟达在华AI芯片销售额占总营收不足0.1%,其影响力明显下降。昆仑芯等国产厂商开始快速填补这个空缺,逐渐夺取英伟达在华市场的主导地位。

根据IDC数据显示,2024年中国自主研发的AI芯片在国内市场已经取得了30%的份额,预计2025年将进一步攀升,突破50%的重要关口。

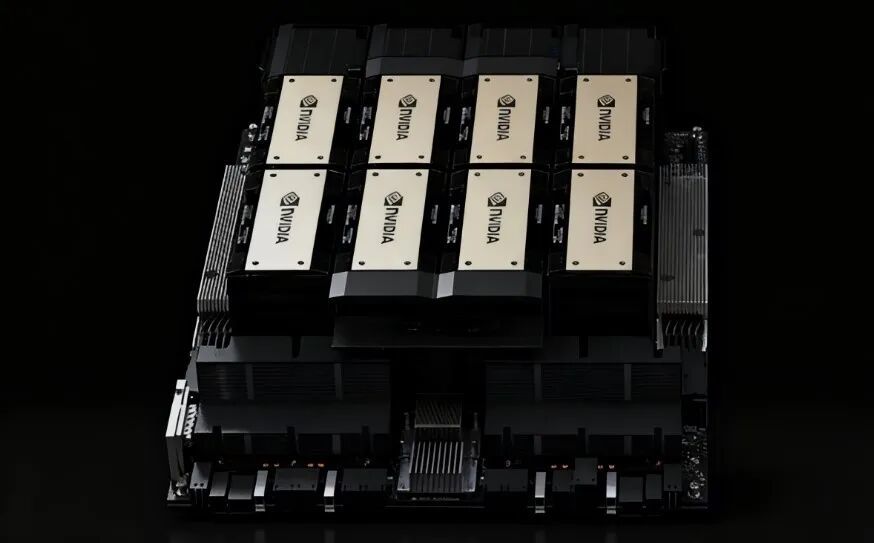

H200的消息宣布入驻中国市场,引发市场的激烈反响。尽管英伟达最新的旗舰产品基于Blackwell架构的B200系列,但H200仍是一款具有出色的性能芯片。

基于成熟的Hopper架构,拥有与旗舰H100相同的989 TFLOPS的FP16/BF16半精度浮点算力,集成了约16896个CUDA核心和528个第四代Tensor Core。其最大亮点是配备了高达141GB的HBM3e高带宽内存,内存带宽达到惊人的每秒4.8TB,这甚至超过了H100的80GB HBM3内存和3.35TB/s的带宽。

对于需要处理巨量参数、消耗浩瀚显存的大模型训练任务而言,更大的内存容量和带宽意味着可以容纳更大的模型、使用更大的批次进行训练,从而显著提高训练效率。

事实上,H200的回归并非意味着英伟达能完全重夺中国市场。

第一个难题就是高昂的价格。按照单颗H200的售价约为4万美元计算,25%的抽成意味着每颗芯片需要额外支付1万美元。这使得H200的实际采购成本远高于此前的H100,同时也高于国产同类产品。

其次是配额限制。销售仅限于经美国商务部批准的指定客户,实施美国商务部的审查。这意味着大量中小企业和被列入实体清单的机构无法获得采购资格,而这恰恰是国产芯片的主要市场空间。

更重要的是市场分化的趋势。英伟达的优势在于极致性能和成熟的CUDA生态,这对追求尖端算力的头部互联网公司具有强大的吸引力。但是,在强调安全可控的政务、金融、能源等关键领域,国产替代已经成为刚性需求,H200难以突破。

然而需要强调的是,H200的性能与此前英伟达专为中国市场推出的“阉割版”H20形成了鲜明的对比。

尽管H20拥有看似不错的96GB显存,但其算力却被大幅削减至仅148 TFLOPS。根据美国智库进步研究所的报告评估,H200的性能是H20的六倍左右,这使其成为一个完全不同量级的竞争者。

由于H20的性能方面存在巨大的落差,导致了市场上的反应平平。腾讯控股总裁刘炽平在财报电话会议上明确表态,公司已经积累了足够的GPU存储,以支撑未来的模型训练工作,故无需采购H20。阿里云在2026财年第一季度财报中也表明,H20的实际算力表现“无法满足大模型迭代需求”。

当前国产AI芯片主流算力多处于英伟达A100的水平。例如,寒武纪的旗舰产品思元590明确对标英伟达A100;摩尔线程的AI芯片MTT S3000,作为刚刚登陆科创板的新秀,也同样对标A100。然而,少数厂商的产品仅止步于H100水平,沐曦计划2026年下半年才对流片对标H100的产品进行研发,并且与H200存在明显的代差。

H200的回归为国内带来了英伟达引以自豪的CUDA生态。

CUDA是一个完整的生态系统,涵盖编译器、库、开发工具和开发者社区。深度学习框架本身缺乏直接调用GPU的能力,需要通过中间适配层来实现GPU的调用,而CUDA正是英伟达GPU的专属中间适配层。在过去十几年中,全球绝大多数的AI研究和商业应用都基于CUDA进行构建。

百度飞桨可以适应昆仑芯,摆脱对CUDA的依赖,转而依靠昆仑芯的“专属中间层”(XPU SDK)。然而,如果开发者的模型是基于CUDA构建的,那么想要将其在昆仑芯上运行,就需要将其“翻译”成飞桨可理解的代码。

百度飞桨虽推出了插件式CUDA兼容类硬件接入方案,能够让硬件厂商复用部分CUDA算子,kernel复用率最高可达92.6%;然而,这只是针对硬件厂商的适配优化,在一些关键任务上,仍然需要开发者重新使用飞桨平台编写。

出于对开发效率、稳定性和生态成熟度的考量,部分追求极致性能且预算充足的商业客户,可能会选择继续采用英伟达方案。然而,这并不意味着国产芯片会失去市场——两者的目标客户群体正在分化,英伟达吃高端市场,国产芯片则在中低端市场和安全可控领域站稳脚跟。

基于成熟的Hopper架构,这款产品拥有与旗舰H100相同的989 TFLOPS的FP16/BF16半精度浮点算力,集成了约16896个CUDA核心和528个第四代Tensor Core。其最大的亮点在于配备了高达141GB的HBM3e高带宽内存,内存带宽达到惊人的每秒4.8TB,这甚至超过了H100的80GB HBM3内存和3.35TB/s的带宽。

对于需要处理巨量参数、消耗海量显存的大模型训练任务而言,更大的内存容量和带宽意味着可以容纳更大的模型、使用更大的批次进行训练,从而显著地提升训练效率。

无需修改,返回原本内容:B

与其他国产AI芯片厂商不同,昆仑芯不仅仅是一种硬件产品,而是百度AI生态中的一条关键链条。

2021年,百度的智能芯片及架构部门圆满完成了独立融资,正式宣告昆仑芯(北京)科技有限公司的诞生。虽然已然独立成为一家公司,百度仍然保持其控股股东地位,持有约59.45%的股份。

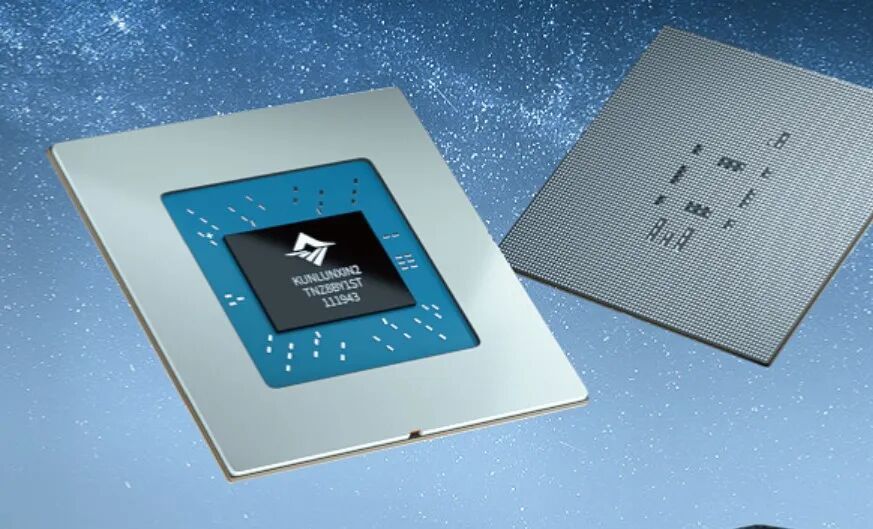

昆仑芯第一代产品在2020年量产,采用14nm工艺和自研的XPU架构,INT8算力达260TOPS,功耗控制在100瓦级别。

到目前为止,量产的第三代P800芯片已经实现了7nm工艺的升级,FP16算力达到了345TFLOPS——这个数字是英伟达中国特供版H20芯片的2.3倍。

更值得关注的是昆仑芯背后的全栈技术整合能力。

在百度构建的AI技术体系中,昆仑芯提供底层算力,飞桨(Paddle)深度学习框架负责中间调度,文心系列大模型则是最终应用。这种“芯片-框架-模型”的垂直整合模式,与谷歌的TPU芯片、TensorFlow框架和Gemini模型的组合如出一辙。

这种闭环带来的好处是显而易见的。

飞桨可以充分发挥昆仑芯的硬件优势,通过深度优化对文心大模型的训练和推理效率产生了显著的提升;同时,文心大模型的实际需求也为昆仑芯的迭代指明了明确的方向。

相比之下,其他国产芯片厂商通常需要适配多个主流框架,这在开发效率和性能优化上都面临更大的挑战。

昆仑芯独立运营后,商业化进展超出了不少人的预期。

2024年,公司的营收首次突破10亿元的历史记录,市场预测2025年将进一步扩大,预计增长至35亿元以上,并有望实现盈亏平衡。更值得关注的是,在客户结构方面的变化——从最初更多依赖于百度内部需求的昆仑芯转变为,外部客户的占比正在快速扩大,已经覆盖了互联网、电信运营商、大型央国企等关键领域。

2025年8月的一次中标颇具标志性意义:昆仑芯在中国移动10亿级别的AI算力采购项目中,以压倒性优势在三个标包中均排名第一。

然而,昆仑芯还不能高枕无忧,因为单从业务上看,昆仑芯采用Fabless模式,生产环节依赖外部代工。

2024年上半年,台积电仍然能够较为容易地提供7nm晶圆代工产能。但随着境外新规的落地,先进制程晶圆代工和HBM供应等方面均受到不利的限制。

昆仑芯团队的软件优化和框架支持,将长期聚焦于百度生态的优先发展,对外部开源模型和小众框架的支持度仍然存在一定的不足之处。

相较于其他AI芯片,昆仑芯的泛化能力仍然存在提高的空间。

12月5日,昆仑芯宣布完成新一轮融资,投后估值约210亿元人民币。

两天后,百度发布公告称,正就拟议分拆及上市进行评估。据外媒报道,昆仑芯最初考虑科创板上市,但后来转向香港证券交易所,计划最早在2026年第一季度提交上市申请,目标是2027年初完成IPO。受此消息影响,百度港股股价在12月5日收盘时上涨5.01%。

对昆仑芯而言,独立上市的意义不仅在于融资,也在于它能让昆仑芯的估值独立于百度的传统业务,避免广告、搜索业务波动对其的影响。资本市场将按照AI芯片行业的逻辑对昆仑芯进行估值。

在产品布局上,昆仑芯正在加速推进下一代产品的发展。沈抖透露,针对大规模推理场景的M100芯片已经完成回片,并将以极致性价比的优势登上市场,预计于2026年上市。已知的头部互联网客户包括字节、阿里、腾讯等,他们已经拿到了小规模样片,进行了测试,并在小范围部署中取得了成果。百度也计划在M100芯片上部署大型集群场景。

这种“内部验证+外部拓展”的商业化路径,既能够降低市场风险,又为产品迭代提供了真实的应用反馈。在英伟达 H200 可能回归的背景下,昆仑芯或多或少也有底气。

无内容需要润色。

在H200回归的新闻引发热议的同时,更值得关注的是这次“解禁”背后的政策逻辑,以及它对国产AI芯片带来的实际影响。

从政策细节看,这次调整并非是一次彻底的“放开”,而是一种“有管理的开放”,对市场的开放性和风险的控制之间 struck a delicate balance。

美国政府明确表态,基于Blackwell架构的芯片和下一代Rubin架构芯片仍然被严格禁止出口到中国。允许出口的H200实际上是英伟达的上一代产品。换言之,美国的核心策略并未改变,即在最顶尖的AI技术上保持对中国的优势,同时通过出售"次旗舰"产品获取经济利益。

外媒分析认为,这种模式可能会演变为美国对华科技出口管制的新常态:在不放弃技术霸权的前提下,美国有选择性地通过出售非尖端但足够强大的技术来平衡经济利益与战略考量,同时将其作为影响中国科技产业发展的筹码。

然而,H200的回归之路远比表面看起来更加曲折复杂。在美国内部,围绕是否向中国放行高端芯片的争议极大激烈,这使得该政策的长期稳定性存在巨大疑问迷惑。

这其中最具代表性的是《SAFE CHIPS Act》—《安全芯片法案》。

该法案要求美国商务部在30个月以上时间内拒绝向中国出口尖端半导体的申请,一旦这项法案获得通过,特朗普将失去芯片出口的决策权。

外媒认为,特朗普政府对H200的火速审批可能是为了抢占先手,在法案进入正式审议前通过行政批准制造既定事实。

此种政策层面的不确定性,也让中国企业开始担忧GPU供应链。

即便现在可以采购H200以缓解短期算力需求,中国的头部大厂和关键行业客户也大概率不会完全放弃国产芯片的适配和应用。

国内AI企业普遍采用“双备份”(Dual Sourcing)策略——百度自己就是如此,之前百度百舸采用的就是混合算力架构,既使用自研昆仑芯片,也使用英伟达等芯片。

诚然,这种策略将增加短期的研发成本和系统复杂度,但从长远角度来看,这是对地缘政治不确定性的明智选择。当供应链随时可能因政策变动而中断时,技术自主权的价值远远超过短期的成本增加。

中国一侧,国家层面对国产替代的政策支持力度也在持续加强。

国家集成电路产业投资基金二期募集金额已达2000亿元以上,为芯片企业提供了强有力的资金保障。税收优惠、研发补贴、政府采购倾斜等一揽子政策正在形成合力,共同推动国产芯片产业的快速发展。国资委79号文更是明确要求,2027年底前实现所有中央企业信息化系统的国产替代。

这些政策信号明确表明,在关键技术领域,中国不会因外部环境的短期变化而动摇自主研发的决心。对昆仑芯等国产AI芯片厂商而言,这意味着一个长期稳定且不断扩大的市场空间。

一位拥有近百度关系的人士向字母榜透露,芯片产业的长周期规划意味着长期竞争因素始终存在。昆仑芯在产品迭代过程中早已考虑了相关变化的因素,因此不需要进行大规模的调整。事实上,昆仑芯今年11月公布的未来五年发展方向中,已经明确规划了M300和超节点设备等产品线的发展蓝图。

另一方面,H200的允许进口可能也会对百度的采购政策产生影响。然而,百度方面并未向字母榜透露相关的信息。

从更宏观的视角看,H200的放行与昆仑芯的上市计划,本质上是同一场技术博弈在不同维度的映射。前者代表着美国在保持技术优势的同时,试图获取经济利益的战略布局;后者则体现了中国在关键技术领域寻求自主可控的战略定力和独立发展的决心。

在这场长期的博弈中,短期的政策变动或许会引发市场的波动,但真正左右格局的仍然是技术积累、生态建设和战略耐心。对昆仑芯等国产AI芯片而言,挑战依然严峻,但机遇同样清晰——在一个注定分化的市场中,找到自己的立足点,并不断向上突破。

然而,英伟达H200究竟能不能进入中国,目前来看,仍然是个未知数。